A adoção do Código Especificador da Substituição Tributária (CEST), inicialmente prevista para empresários que emitem seus documentos fiscais por meio de NF-e, NFC-e ou SAT, também será exigida daqueles que usam o Emissor de Cupom Fiscal (ECF).

Além do problema de adequação do emissor ao novo código, a exigência, segundo fabricantes de softwares usados pelo comércio, não é nem um pouco prática.

A utilização do CEST será obrigatória a partir de primeiro de outubro de 2016 para todas as empresas que comercializam produtos listados na tabela trazida pelo Convênio ICMS 92, de 2015 – independentemente de estarem sujeitos à substituição tributária – e que utilizem ECF, NF-e, NFC-e ou o SAT para fazer suas operações comerciais.

A despeito do sistema utilizado para emitir documento fiscal, o trabalho para adequação às novas regras tem se mostrando complexo. Na prática, cada produto comercializado, hoje identificado pelo seu NCM/SH, terá de ser relacionado com um CEST correspondente.

“Dos 29 anexos da tabela trazida pelo Convênio 92, que apresentam 764 grupos de produtos, em apenas nove segmentos de produtos é possível fazer uma relação direta entre o NCM e o CEST”, diz Castro.

Por exemplo, o comerciante que vende desodorante precisará saber qual a classificação desse produto no NCM/SH e encontrar seu correlato entre os códigos do CEST. Até aí tudo bem, se não houvesse vários códigos para um mesmo produto. No caso do desodorante há quatro, o que exige do comerciante cuidado para atribuir um código que especifique exatamente o produto que está vendendo.

Poucos empresários perceberam o trabalho que terão pela frente, segundo o contabilista André Jacob, da Associação Brasileira de Comércio Eletrônico (Abcomm).

“Somente 1% dos meus clientes já enviaram planilhas com os NCMs dos produtos para eu fazer a correlação com o CEST”, diz Jacob. “E ainda descobri que tem empresas usando NCM de tabelas antigas. É preciso usar os códigos atualizados em 2011”, lembra o contabilista.

Se não cumprir a adequação até outubro, a empresa poderá ser impedida de emitir qualquer nota fiscal, ou seja, sua operação ficará inviabilizada.

Judicialização

A exigência do CEST é apenas um problema em meio tantas complicações trazidas pelas mudanças nas regras do ICMS interestadual, que várias entidades de classe tentam anular recorrendo ao Supremo Tribunal Federal (STF).

Há três Ações Diretas de Inconstitucionalidade (ADIs) no Supremo contra o Convêno 93. A ADI de número 5439 foi movida, ainda em 2015, pela Associação Brasileira dos Distribuidores de Medicamentos (Abradimex). Há também a ADI 5464, do Conselho Federal da Ordem dos Advogados do Brasil (CFOAB) e a ADI 5469, da Abcomm.

Não há previsão de julgamento para essas ações.

Fonte:

https://www.ecommercebrasil.com.br/noticias/inicia-se-pelos-estados-segunda-guerra-fiscal/

Como procurar na Tabela CEST da Legislação:

Acesse aqui ou peça para o seu contador ajudá-lo.

1. Tente encontrar a NCM inteiro (com 8 dígitos) na tabela.

1. Se você encontrar um ou mais NCMs, então leia o campo descrição e veja qual a descrição que mais se adapta ao seu produto.

2. Pode acontecer de nenhuma descrição ser compatível com o seu produto. Neste caso o CEST não deve ser usado.

2. Se você não encontrou nenhum CEST no passo 1, então é hora de você procurar por pedaços da NCM. Refaça o passo 1 utilizando os 7 primeiros dígitos da NCM. Repita este ciclo diminuindo o número de dígitos da NCM quantas vezes for necessário até determinar o CEST ou até chegar a conclusão que não existe um CEST para o seu produto.

Preste bastante atenção na descrição do CEST.

Para alguns casos você encontrará um único CEST para uma determinada NCM. Em alguns outros casos você terá mais de um CEST para a mesma NCM. Nesta situação você precisará ler a descrição e escolher o código que melhor se enquadra na mercadoria que está sendo classificada.

Desconfie de sistemas que prometem que a classificação do CEST será feita automaticamente.

É muito provável que a classificação seja feita de forma errada, já que poucos grupos CEST e NCM são 1 para 1.

Se eu não encontrar um Código CEST para os meus produtos?

1º – Deixar o campo CEST em branco se for o seu caso:

a) Quando NCM/SH retornar CEST e este não corresponder a descrição/segmento do item.

b) Quando NCM/SH não retornar CEST.

O campo CEST, conforme manual da NF-e, possui o seguinte tipo de ocorrência (Ocor. 0-1), o que nos leva a entender que ele pode ser preenchido com 1(um) ou nenhum código.

Página 7 – Manual:http://www.nfe.fazenda.gov.br/portal/exibirArquivo.aspx?conteudo=zJGzcwysHPo=

2º – Campo CEST versus código CST/CSOSN:

É importante observar a regra de validação, que obriga o preenchimento o código CEST, conforme CST/CSOSN preenchido em sua NF-e ou CF-e.

Se por exemplo for o seu caso, e você estiver usando CST/CSOSN 000,101,102, então não haveria rejeição, em deixar o campo CEST em branco, caso você não encontre o código correspondente.

Porém, se você estiver sujeito a utilizar algum dos CST/CSOSN listados abaixo, e não preencher o campo CEST, então será retornando erro (Rejeição: Operação com ICMS-ST sem informação do CEST).

Operação sem informação do campo CEST, quando utilizado CST ou CSOSN da relação abaixo:

– 10 – tributada com cobrança de ICMS por substituição tributária

– 30 – isenta ou não tributada com cobrança de ICMS por substituição tributária

– 60 – ICMS cobrado anteriormente por substituição tributária

– 70 – com redução de base de cálculo e cobrança de ICMS por substituição tributária

– 90 – outros, desde que com a tag vICMSST

– 201 – tributada pelo Simples Nacional com permissão de crédito e com cobrança do ICMS por substituição tributária

– 202 – tributada pelo Simples Nacional sem permissão de crédito e com cobrança do ICMS por substituição tributária

– 203 – isenção de ICMS do Simples Nacional para a faixa de receita, com cobrança do ICMS por substituição tributária

– 500 – ICMS cobrado anteriormente por substituição tributária ou por antecipação;

– 900 – outros, desde que com valor de ICMS retido por substituição tributária (tag vICMSST diferente de zero).

Página 13 – Manual: http://www.nfe.fazenda.gov.br/portal/exibirArquivo.aspx?conteudo=zJGzcwysHPo=

Observações relevantes:

a) Não exitem códigos CEST’s para todos os NCM’s.

b) Existe mais de um código CEST para um mesmo NCM.

c) Existe mais de um NCM para um mesmo código CEST.

O que mudará na minha NF-e?

Nada mudará no DANFE – o Documento Auxiliar da Nota Fiscal Eletrônica, porém, o arquivo XML conterá um novo campo informando o CEST de cada produto.

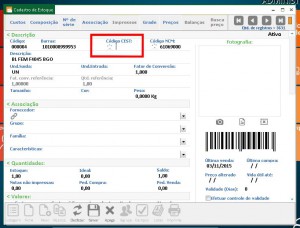

Se você é cliente da Ativa Sistemas, por favor, escolha a solução que você utiliza para saber mais detalhes:

Sistema AtivaEmpresa: clique aqui.

SmallCommerce 2016: clique aqui.

Gdoor 2016: clique aqui.